نسخه فوری نجات بانکها

نسخه فوری نجات بانکها

تعصبهای بیربط در حوزه اقتصاد مشکلساز شده است | دولت ما «ندار» نیست

مریم فکری: مدتی است که فضای اقتصادی کشور با این سوال روبهروست که چرا با وجود تکرقمی شدن نرخ تورم و تاکید بانک مرکزی، اما نرخ سود بانکی کاهش پیدا نکرده است؟ به نظر میرسد با وجود اینکه بانکها خود برای کاهش نرخ سود پیشقدم شده بودند، اما هماکنون در مقابل این موضوع مقاومت میکنند و شواهد و گزارشها حاکی از آن است که برخی از بانکها نرخ سود 15 درصد را رعایت نمیکنند.

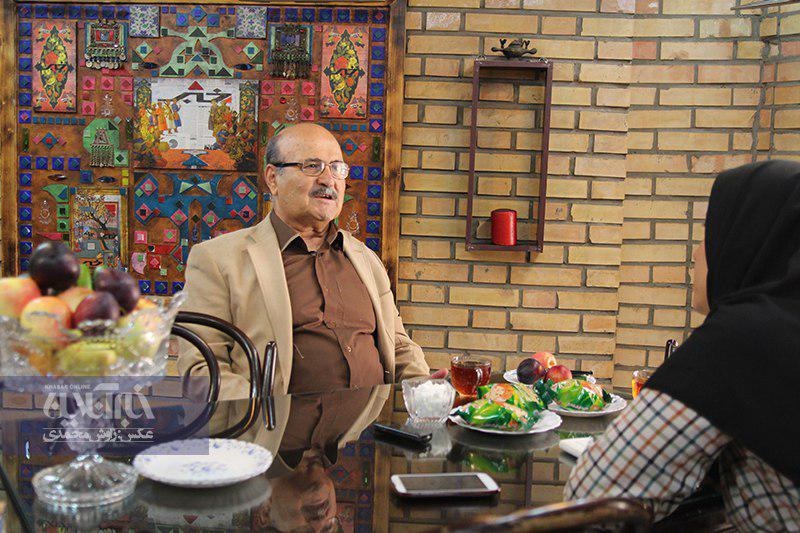

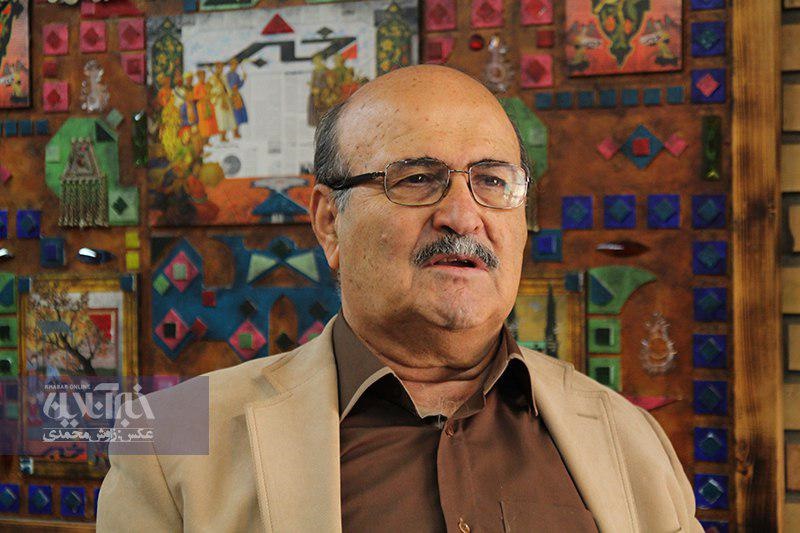

دلیل مقاومت بانکها در برابر کاهش نرخ سود بانکی از نگاه اقتصاددانان، رشد بدهیهای دولت است. براساس گزارشها، هماکنون میزان بدهیهای دولت رقمی بیش از 700 هزار میلیارد تومان است که همین موضوع به باور کارشناسان باعث شده که منابع بانکها قفل شود. غلامرضا سلامی، کارشناس اقتصادی با حضور در کافهخبر خبرگزاری خبرآنلاین، نسخه فوری نجات بانکها را پرداخت بدهی دولت میداند. به گفته وی، «انتشار اوراق بدهی بلندمدت و 10 سال به بالا با قدرت خرید ثابت میداند.» سلامی میگوید: «این قدرت خرید ثابت را میتوانند با شاخص ارزهای معتبر مثل دلار و یورو مرتبط کنند، اما مشکل اینجاست که وقتی اسم ارز میآید، رگهای گردن عدهای بیرون میزند که خودمان را به دلار و یورو وابسته میکنیم.» آنچه در ادامه میخوانید، مشروح گفتوگوی خبرگزاری خبرآنلاین با غلامرضا سلامی است.

***

* در حال حاضر برخلاف آنچه که گفته میشود بانکها موافق کاهش نرخ سود بانکی هستند، اما در عمل رفتار و عملکرد بانکها نشان میدهد که برای جذب سپردهگذاران، به دنبال پرداخت نرخهای سود بالا هستند و سودهای بانکی بالای 20 درصد را به مشتریان خود پیشنهاد میدهند. این در شرایطی که تیرماه سال گذشته نرخ سود 15 درصدی براساس توافق بانکها اعمال شد. تحلیل شما از این شرایط چیست؟

بانکها حتما موافق کاهش نرخ سود بانکی هستند، زیرا آنها تفاوت بین نرخ سود دریافتی و پرداختی را در نظر میگیرند، بنابراین هر چه نرخ سود سپرده پایین آید، نرخ سود تسهیلات هم پایین خواهد آمد؛ بدون اینکه به سودآوری بانکها لطمهای بزند. نرخ بهره هم پایین آید، کسانی که میخواهند تسهیلات بگیرند، خیلی راحتتر پول خود را بازپرداخت میکنند. نرخ بهره میتواند روی بازپرداخت و عدم بازپرداخت اثر بگذارد. به این معنا که اگر از تسهیلاتگیرنده 25 تا 30 درصد سود بگیریم، بعد از دو سال این رقم دو برابر میشود و به همین دلیل پرداخت آن خیلی سنگین خواهد شد. این در حالی است که کسانی که واقعا کسبوکار دارند، یکچنین درآمدی را نمیتوانند ایجاد کنند. کسانی که این وامها را میگیرند، در حالت اضطرار قرار دارند و معمولا هم نمیتوانند این وامها را بازپرداخت کنند. بر این اساس، هم به صلاح بانکها است که نرخ بهره را پایین آورند، هم به نفعشان است و هم به صلاح کل اقتصاد کشور. اصلا نرخ بهره بالا اقتصاد کشور را قفل کرده است.

* چرا هیچگاه کاهش نرخ سود بانکی به جایی نمیرسد؟

اینکه میگویید چرا کاهش نرخ سود بانکی اجرا نمیشود، عامل آن این است که بانکها با تنگنای اعتباری مواجه شدهاند و مطالباتشان وصول نمیشود؛ این در شرایطی است که بدهیهای خود را باید پرداخت کنند. در واقع سود سپردههای مردم را باید بانکها پرداخت کنند. این پول را از کجا باید بیاورند؟ از پولی که بابت سود تسهیلات از مردم میگیرند. زمانی که تسهیلاتگیرندگان این پول را نمیپردازند و نقدینگی وارد بانک نمیشود، بنابراین بانکها با عدم توازن دریافت و پرداخت خود مواجه میشوند و به ناچار برای اینکه منابع خود را بیشتر کنند، نرخ سود سپرده را بالا میبرند تا منابع بیشتری جذب کنند و بتوانند تعهدات خود را پرداخت کنند. به این ترتیب، به اینجا میرسیم که بانکها پول را از سپردهگذار جدید میگیرند که سود سپردهگذار قدیم را بدهند. به این روش پانزیگیم میگویند؛ به طوری که بانکها از روشی استفاده میکنند که مردم هم متوجه نمیشوند؛ مثل گلدکوییست. همه هم در این شرایط راضی هستند؛ غافل از اینکه بانکها دارند از سپردهها میخورند.

بانکهایی که امروز با مشکل روبهرو شدهاند، به دلیل همین موضوع بوده است. برای مثال، اگر میزان سپردههای بانکها در دفاتر 100 بوده، میزانی که میتوانستند با آن تعهداتشان را اجرا کنند، بر اثر پرداختهایی که کردند، 70 بوده و 30 تا کم داشتند. متاسفانه این شرایط در خیلی از بانکهای ما اتفاق افتاده است. با این حال، بانکها پرداخت وام را نمیتوانند متوقف کنند، بنابراین دائما نرخ سود سپرده بانکی را بالا میبرند. اتفاقی که امروز میافتد. بانک مرکزی نیز میگوید این کار را نکنید، اما مساله مرگ و زندگی برای بانکها است.

بانک برای اینکه اعتبار خود را حفظ کند، سود سپردههای بالا میدهد. بر این اساس، یک کلاف سردرگم اتفاق افتاده و این ناشی از رکودی است که بر اقتصاد حاکم است. اینکه میگویند وقتی نرخ تورم پایین میآید، نرخ بهره نیز باید کاهش یابد، درست است و این یک قاعده است، اما استثناهایی هم وجود دارد. وقتی وضع اقتصادی دریافتکنندگان تسهیلات بابت کسبوکارشان خوب نیست و نمیتوانند تعهدات خود را نسبت به بانک ایفا کنند، بنابراین بانکها ناچار میشوند نرخ سود بانکی را بالا ببرند. نرخ سپرده هم که بالا رود، نرخ تسهیلات بالا میرود. این روند همینطور ادامه پیدا میکند.

دو سال پیش بانک مرکزی اعلام کرد من خط اعتباری به شما میدهم. قبل از آن، بانک مرکزی اگر یک بانکی بدهکار میشد، 33 درصد بهره میگرفت. اما همان زمان با بانکها توافق کردند که نرخ سود بانکی را 15 درصد کنند تا یک خط اعتباری به هر بانکی بدهند. به این ترتیب، بانک مرکزی به آنها یک اعتباری با نرخ 13، 14 درصد قرض داد. این اقدام، به صورت مُسَکن عمل کرد و بانکها در یک مدت کوتاهی توانستند روی همان 15 درصدی که گفته بودند، بایستند، اما بعد از آن بلافاصله به دلیل رکودی که وجود داشت، شرایط دوباره تغییر کرد.

* این اقدام مسکنوار از نگاه شما کار درستی بود؟

این مُسَکن به طور کلی برای یک دوره موقت لازم است، اما به شرطی که درمان ادامه پیدا کند و درمان اصلی شروع شود. متاسفانه اصلا درمان اصلی شروع نشد. البته تلاش کردند، اما از راه اشتباه این تلاش را انجام دادند. در حال حاضر میزان بدهی دولت به بانکها و فعالان اقتصادی بالا است. وقتی دولت به پیمانکار بدهکار است، پیمانکار نیز به بانک بدهکار میشود. وقتی دولت پول خود را به پیمانکار نمیدهد، پیمانکار نیز نمیتواند بدهی خود را به بانک پرداخت کند.

هماکنون بدهی دولت معادل تولید ناخالص ملی کشور و معادل هزار میلیارد تومان است. البته وزارت امور اقتصادی و دارایی گفته نزدیک به 700 هزار میلیارد تومان بدهی دولت است. این رقم خیلی نگرانکننده است. همین کافی است که سیستم اعتباری کشور قفل شود. به عبارتی، پول بانک به طور مستقیم و غیرمستقیم دست دولت است، بنابراین پولی برای بانک نمیماند که اعتبار جدید به فعال اقتصادی بدهد. وقتی که کمبود منابع وجود داشته باشد، به تبع نرخ سود بانکی بالا میرود.

* این شرایط فکر میکنید تا کجا ادامه داشته باشد؟

تا زمانی که دولت نیاید برای بدهیهای خود فکری کند، این داستان ادامه پیدا میکند. دولت هیچگاه فکر اساسی برای تبدیل بدهی خود به بانکها و فعالان اقتصادی نکرده است. البته فکر کرده، اما خیلی ناقص و غیراصولی بوده است. دولت اسناد خزانه کوتاهمدت با نرخ بهره خیلی بالا منتشر کرده است. این کار نهتنها مشکل را حل نکرده، بلکه به مشکلات دامن زده است. بانکها میگویند یکی از رقبای ما اوراق اسناد خزانه است که با نرخ 23، 24 درصد در بازار معامله میشود، بنابراین دیگر کسی سراغ ما نمیآید. بر این اساس، دولت راه را برای حل مشکل بدهی خود اشتباه رفته است. برای ایجاد بازار بدهی با اینکه راه نیز در اختیار دولت گذاشته شد، اما متاسفانه راه را اشتباه رفت.

* به نظر شما، راهکار اصولی برای حل مشکل بدهی دولت چیست؟

من چندین بار به دولت پیشنهاد کردم که اوراق بدهی بلندمدت و 10 سال به بالا با قدرت خرید ثابت منتشر کند. این قدرت خرید ثابت را میتوانند با شاخص ارزهای معتبر مثل دلار و یورو مرتبط کنند و بگویند کسی که امروز معادل 100 هزار دلار پول میدهد و اوراق میخرد، 10 سال بعد هم قدرت خرید پولی را پس میگیرد، همین قدر باشد، ولی در این حالت نرخ سود آن کمتر از 6 درصد میشود. در اروپا نرخ سود همین اوراق زیر یک درصد است. بر این اساس، افراد مطمئن میشوند پولی که میدهند، قدرت خرید ثابت دارد، بنابراین نرخ 6 درصد برای آنها جذاب است. نتیجه این کار این خواهد بود که دولت میتواند پول زیادی را جمع کند و بدهی خود را به بانکها بدهد. برای اینکه مردم هم خیالشان راحت باشد، دولت میتواند بگوید من قسمتی از درآمد نفت را در آینده برای بازپرداخت بدهی میگذارم. معمولا این بدهی را دولتها نمیدهند و یا تمدید میکنند. برای مثال، آمریکا یا انگلیس و یا دیگر کشورهای اروپایی، رقم خیلی زیادی به مردم بدهکار هستند. اوراق، سررسید دارد، ولی همواره خود مردم اوراق خود را جابهجا میکنند. اوراق جدید میگیرند و اوراق قدیم را میفروشند.

دولت ما، دولت نداری نیست. دولت میتواند از محل درآمدهای آینده، اوراق را تضمین کند. برای مثال، 10 درصد درآمد نفت را برای این کار بگذارد. دولت هیچ موقع هم نیازی به این پول پیدا نمیکند، ولی برای اینکه پشتوانهاش را داشته باشد و حتی این پول را در اقتصاد تزریق نکند، بهتر است که آن را کنار بگذارد.

* با توجه به نوسان قیمت نفت که باعث میشود رقم مشخصی برای درآمد نفت وجود نداشته باشد، میتوان این کار را کرد؟

ببینید، ما حداقل روزانه 2.5 میلیون بشکه نفت صادرات داریم. اگر قیمت نفت هم به طور متوسط 40 دلار باشد، روزانه رقمی در حدود 100 میلیون دلار میشود که اگر در 365 روز یکسال این رقم را ضرب کنیم، 36.5 میلیارد دلار میشود. قرار این بوده درآمد نفت دیگر در اقتصاد تزریق نشود و فقط برای کارهای عمرانی و سرمایهگذاری استفاده شود. چه کاری بهتر از اینکه دولت با پول نفت بدهیهای خود را پرداخت کند؛ نه اینکه پول نفت را صرف هزینههای جاری خود کند. دولت باید بدهی خود را به پیمانکاران پرداخت کند. مشکل طرحهای عمرانی که در حال حاضر عقب افتاده، با پرداخت بدهی دولت به پیمانکار حل میشود. همچنین اگر دولت بدهی خود را به بانکها پرداخت کند، بزرگترین خدمت به طرحهای توسعهای است و دست بانکها باز میشود برای اینکه به صنعت و امور زیرساختی اعتبار دهند. به این ترتیب، پول نفت به جای درستی میرود. بر این اساس، در ایران دولت میتواند بگوید به پشتوانه درآمدهای آتی ارزی، اوراق را منتشر میکنیم.

* هماکنون ما با یک دردسر به نام «دولت بزرگ» مواجه هستیم که همین موضوع باعث شده که رقم زیادی از پول نفت بابت هزینههای جاری بلعیده شود.

همه اینها زنجیروار به یکدیگر مرتبط هستند. تا زمانی که دولت به بخش خصوصی و بخش غیردولتی و نیز فعالان اقتصادی و بانکها بدهکار است، روزبهروز بزرگتر میشود، چون روزبهروز بخشهای دیگر ورشکست میشوند و در حقیقت توان خود را از دست میدهند و توان توسعهای ندارند. بر این اساس، دولت ناچار میشود که جور توسعه را بکشد. همه اینها به طور زنجیروار به هم مرتبط است. اگر دولت عزم خود را جزم کند که بدهی خود را به فعالان اقتصادی، بانکها و صندوقهای بازنشستگی پرداخت کند، بخش زیادی از مشکلات حل میشود.

یکی از مسایلی که امروز باعث شده رکود ایجاد شود، این است که تولیدکنندگان و گروهی که در حوزه عمران فعال هستند، اطمینانی از دریافت طلب خود ندارند. اگر دولت نمیخواهد به صنایع کمک کند، اما میتواند پول پیمانکاران و بانکها را بدهد. اساسا وقتی دولت به بانکهای دولتی بدهکار است، این بانکها نمیتوانند اعتبار در اختیار کسی بگذارند. این در حالی است که فردی که از بانک وام میگیرد، با این اعتبار میتواند بدهی خود را به بانک خصوصی بپردازد. همه اینها به یکدیگر مرتبط است و نمیتوانید آنها را از یکدیگر تفکیک کنید. بنابراین تنها راه دولت که خیلی سریع میتواند به این داستان پایان دهد، انتشار اوراق بدهی بلندمدت است.

* یعنی شما نسخه فوری حل مشکلات اقتصادی کشور را انتشار اوراق بدهی بلندمدت با قدرت خرید ثابت میدانید.

بله، انتشار اوراق بدهی بلندمدت با نرخ بهره پایین و با قدرت خرید ثابت. وقتی قدرت خرید ثابت باشد، خودبهخود نرخ بهره پایین میآید. همین موضوع باعث میشود که نرخ بهره بانکها پایین آید. وقتی دولت بدهی خود را بدهد، بانکها اینقدر محتاج به پول نمیشوند که برای جذب سپردهگذاران تبلیغ کنند.

مساله اینجاست که میزان اعتباری که کل بانکها میتوانند بدهند، یک نسبتی با کل نقدینگی دارد. زمانی که اعتبار به یک فردی داده شود و او نتواند وام را بازپرداخت کند، نقدینگی بانکها قفل میشود. ولی وقتی این فرد بدهی خود را بدهد، بانک میتواند اعتبار به یک فعال اقتصادی دیگر بدهد. بر این اساس، این خیلی نسخه کاملا قابل اجرایی است؛ منتها وقتی اسم ارز میآید و متکی کردن آن به شاخص ارز، رگهای گردن عدهای بیرون میزند که خودمان را به دلار و یورو وابسته میکنیم! وامصیبتا!

هماکنون این تعصبهای بیربط و بیجا مشکلساز شده است. ضمن اینکه من اصلا نمیگویم اوراق ارزی منتشر شود، اوراق با قدرت خرید ثابت منظورم است. در اوراق با قدرت خرید ثابت دولت دو راه دارد؛ یکی اینکه هر چه تورم بالا رفت، جبران میشود. مردم به این موضوع اعتماد نمیکنند، چون میگویند نرخ تورم را دولت اعلام میکند، بنابراین میتواند نرخ تورم را پایین اعلام کند. اما مردم ارز را میبینند. این سیاست بعد 3، 4 سال میتواند به اوراق خزانه ریالی تبدیل شود، چون وقتی دولت قدرتمند شود و مردم به دولت اعتماد کنند و نرخ بهره پایین آید، دیگر لزومی نیست به شاخص ارز استناد کند.

در حال حاضر با این نرخ بالای بهره، شما اگر اوراق ریالی بدون اتکا به قدرت خرید ثابت بخواهید منتشر کنید، در عرض سه سال بدهی دولت همانطور که گفتم دو برابر میشود. بنابراین اگر این اوراق را 10 ساله منتشر کند، سر 10 سال 8 برابر باید بدهی خود را بدهد و این یک تعهد سنگین برای نسلهای آینده خواهد بود.

آن زمان دولت برای اینکه بدهی خود را پرداخت کند، باید اسکناس چاپ کند، بنابراین تورم شدیدی اتفاق میافتد. اما اگر دولت اوراق بلندمدت با نرخ بهره پایین و قدرت خرید ثابت منتشر کند، دلیلی برای پایین آمدن نرخ بهره وجود ندارد. بنابراین دولت چارهای جز این ندارد که به مردم اطمینان دهد که قدرت خرید اوراق برای 10 ساله، 15 ساله و 20 ساله حفظ میشود و مردم نگرانی نداشته باشند. آن زمان مردم با نرخهای پایینتر حاضر هستند اوراق را بخرند. یکی از دلایلی که نرخ بهره بالا است، عدم اعتماد به وضعیت اقتصادی دولت است.

* در حال حاضر گزارشهای مختلفی درباره ورشکستگی بانکها منتشر میشود. شما چنین وضعیتی را قبول دارید؟ آیا بانکها به این مرحله رسیدهاند؟

وضعیت در این حد نیست. ولی به طور کلی وقتی که بانکها نتوانند مطالباتشان را وصول کنند و درآمد نداشته باشند، دچار چالش میشوند. به نظر من، جلوی این وضعیت را میشود گرفت، اما اگر این روند ادامه پیدا کند، این امکان وجود دارد که بانکها به سمت ورشکستگی بروند. در حال حاضر برخی از بانکها با دوپینگ جذب سپرده، خود را دارند حفظ میکنند. وقتی که یک بانک با تبلیغ، سپرده با نرخ 23، 24 درصد جذب میکند، مطمئن باشید که قیمت تمام شده پول برای این بانک 27، 28 درصد خواهد بود. آن زمان با نرخ 30 درصد باید تسهیلات بدهد. کدام کسبوکاری هست که بتواند با نرخ 30 درصد تسهیلات بگیرد و آن را پرداخت کند. کسی هم که این وام را میگیرد، فقط از روی استیصال خواهد بود. این فرد فقط میتواند دستمزد کارگران و قبض و آب و برق خود را بپردازد، بنابراین ورشکستگی ابتدا در صنعت اتفاق میافتد و بعد از آن در بانکها قابل تصور خواهد بود.

به نظر من دولت دلهره یا دلشورهای باید نسبت به این مساله داشته باشد و نباید خونسرد عمل کند. خونسردی خوب است، اما به شرط اینکه در کنار آن تدبیری وجود داشته باشد.

35225